L’outil de planification suprême : pour établir vos propres priorités, au moment voulu

On dit souvent que l’assurance vie permanente est l’outil de planification suprême, car elle procure des occasions et des solutions avantageuses en matière de planification fiscale et successorale tout au long de votre vie, ce qui vous apporte la tranquillité d’esprit aujourd’hui et dans le futur. Plus vous souscrivez une police d’assurance vie permanente tôt dans votre vie, plus son incidence sera importante comme instrument financier. Découvrez comment votre assurance permanente peut s’adapter à toute une vie de priorités et de besoins changeants.

Ma priorité :

Assurer ma capacité de gain pour mes héritiers

Au cours de votre vie, vous aurez probablement des projets et des obligations qui dépendent de votre capacité à gagner un revenu. L’assurance vie permanente vous permet d’assurer tout revenu qui sera perdu si vous décédez pendant vos années de vie active, de sorte que vos projets puissent voir le jour même après votre décès. Les avantages de l’assurance permanente se poursuivent bien après vos années de vie active.

Communiquez avec nous pour discuter des avantages de l’assurance vie permanente.

Augmenter mon revenu de placement

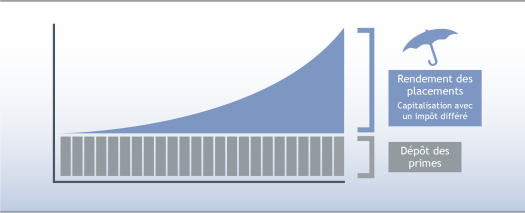

L’assurance permanente permet d’effectuer des versements en excédent de la prime d’assurance qui s’accumulent à l’abri de l’impôt et qui font croître la valeur de rachat de la police. Cela peut être particulièrement intéressant si vous avez versé la cotisation maximale à votre REER et à votre CELI et que vous avez des sommes supplémentaires à placer.

Plus tard, lorsque vous déterminerez votre stratégie de retraite ou d’autres besoins de liquidités, vous pourrez décider d’utiliser la valeur de rachat de la police dans le cadre de votre stratégie de revenu ou d’utiliser l’imposition différée de votre police pour transmettre la valeur de rachat* libre d’impôt à vos héritiers, à votre décès.

Communiquez avec nous pour en savoir plus sur les avantages liés à l’imposition différée de votre police d’assurance vie permanente.

* ou un montant d’assurance supplémentaire dans le cas de certaines polices d’assurance vie entière

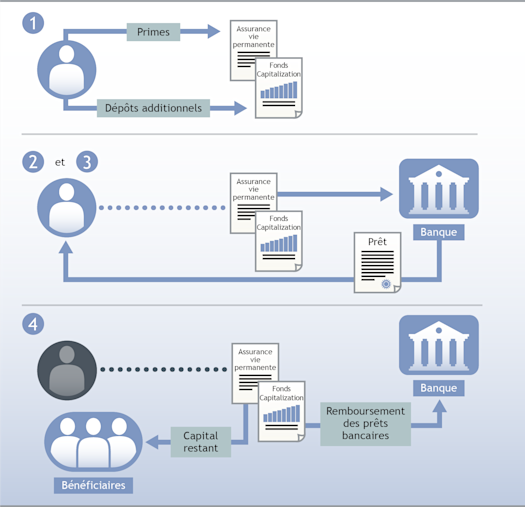

Accroître mon revenu de retraite

Si vous souscrivez une police d’assurance vie permanente, il est possible de faire des versements en excédent de la prime d’assurance qui s’accumulent à l’abri de l’impôt et qui font croître la valeur de rachat de la police. Cette façon de financier votre police d’assurance vie permanente pendant vos années de vie active vous permet de faire appel à une stratégie de Programme d’assurance retraite à votre départ à la retraite. Dans le cadre du Programme d’assurance retraite, le revenu de retraite est obtenu grâce à une série de prêts bancaires garantis par la valeur de rachat de votre police d’assurance. À votre décès, la somme assurée est utilisée pour rembourser le prêt bancaire, et toute somme supplémentaire est versée à vos bénéficiaires en franchise d’impôt.

Communiquez avec nous pour savoir si le Programme d’assurance retraite correspond à vos besoins.

Préserver mon capital pendant la retraite

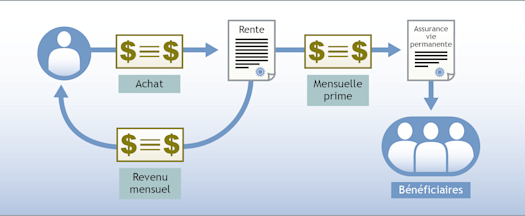

Certains instruments de retraite, comme les rentes viagères, génèrent le revenu mensuel le plus élevé, mais non sans inconvénient. L’inconvénient est que les paiements cessent à votre décès, quel que soit le montant versé, donc il ne reste plus rien pour vos héritiers.

Si vous souhaitez optimiser votre revenu de retraite avec une rente viagère, votre police d’assurance vie permanente peut remplacer le capital initialement investi pour vos héritiers.

Communiquez avec nous pour savoir si une stratégie de rente viagère correspond à vos besoins.

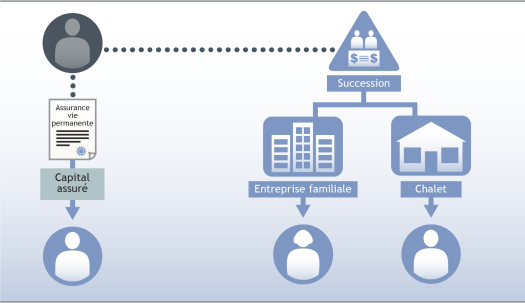

Partager mon patrimoine équitablement

En tout temps, au cours de votre vie, vous pouvez consacrer une partie ou la totalité du montant de votre assurance permanente au partage équitable du patrimoine entre vos héritiers. C’est une option intéressante lorsque des legs particuliers, comme une entreprise ou un bien immobilier, sont transmis à un héritier précis. Le montant de votre assurance vie permanente peut être utilisé pour transmettre une valeur équivalente aux héritiers qui ne reçoivent pas de legs particuliers.

Communiquez avec nous pour en savoir plus sur la façon de consacrer le montant de votre assurance vie permanente au partage équitable de votre patrimoine.

Conserver mon héritage

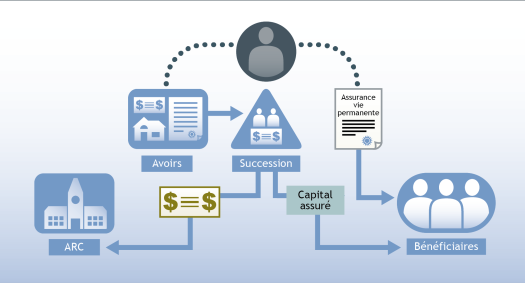

Les immobilisations comme les biens immobiliers, les actions d’une société privée ou les placements dans des actions en bourse sont tous imposables au décès du propriétaire, à moins qu’elles ne soient transmises au conjoint.

Le montant de votre police d’assurance vie permanente peut être versé à vos bénéficiaires pour atténuer l’impôt sur les gains en capital, en restaurant votre patrimoine à sa valeur avant impôt.

Communiquez avec nous pour en savoir plus sur le financement de l’impôt à payer sur les gains en capital au moyen de l’assurance vie.

Laisser un legs de bienfaisance

Vous pouvez utiliser votre police d’assurance vie permanente pour laisser un legs à un organisme de bienfaisance.

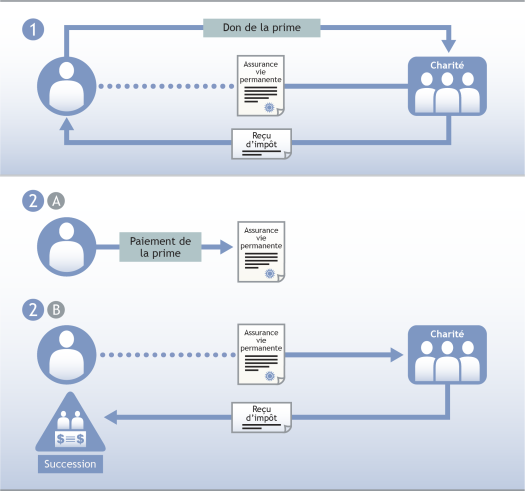

Voici deux façons de procéder :

1. Vous pouvez transférer la propriété de la police à un organisme de bienfaisance, de votre vivant. Vous recevrez un reçu fiscal pour la valeur de la police (au moment du transfert) et chaque année pour le montant des primes d’assurance que vous payez. L’organisme de bienfaisance reçoit la totalité du montant d’assurance au moment de votre décès.

2. Vous pouvez conserver la propriété de la police et désigner l’organisme de bienfaisance comme bénéficiaire. Votre ayant droit recevra un reçu fiscal pour la totalité du montant d’assurance au moment de votre décès.

Communiquez avec nous pour en savoir plus sur le don à un organisme de bienfaisance au moyen d’une assurance vie permanente.